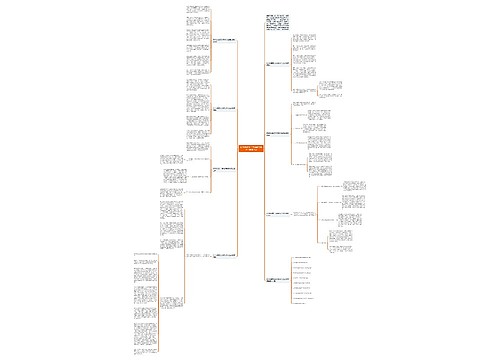

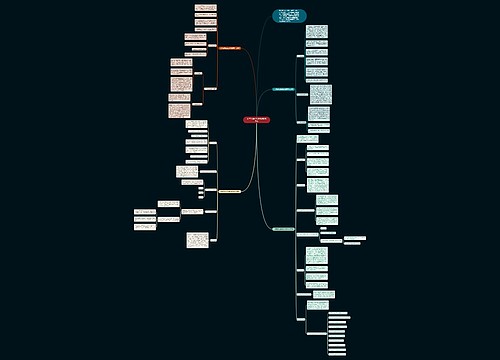

安全反欺诈调查员的知识思维导图

女王驾到

2023-04-06

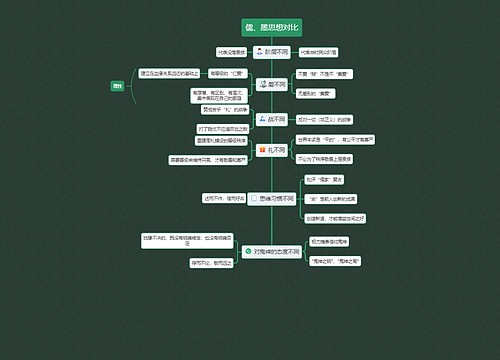

反欺诈的话是目前最为前线的工作之一,特别是对于金融业的欺诈是非常多的,对于风控管理这一块的话也是非常的不到位的,因为把金融材料递交之后才发现审核方已经变了。

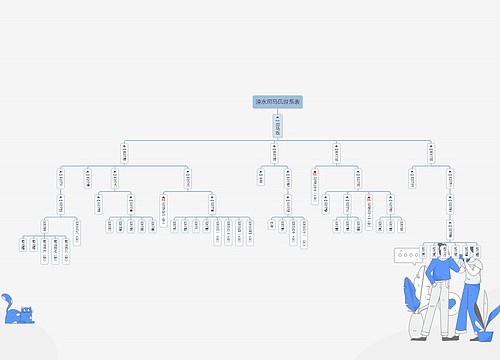

树图思维导图提供《安全反欺诈调查员的知识》在线思维导图免费制作,点击“编辑”按钮,可对《安全反欺诈调查员的知识》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:7ce602754c8cdb155e085888968d0193

思维导图大纲

相关思维导图模版

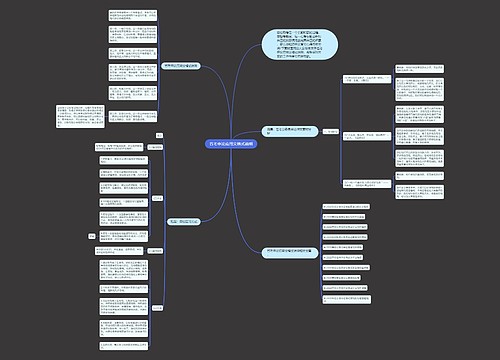

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a