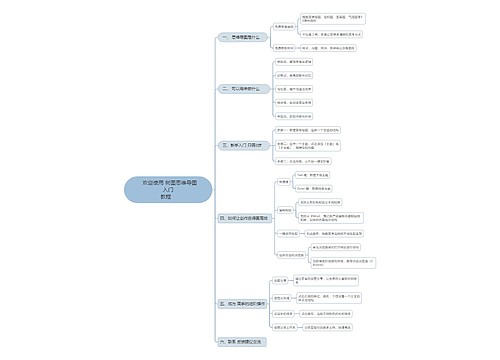

克鲁格曼:华尔街的罪行 思维导图

渡过人世间

2023-03-17

摧毁经济和欺诈纳税人并不是华尔街的唯一罪行

树图思维导图提供《克鲁格曼:华尔街的罪行 》在线思维导图免费制作,点击“编辑”按钮,可对《克鲁格曼:华尔街的罪行 》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:091a4a73cf076c5ddde23d75751fb60b

思维导图大纲

相关思维导图模版

904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查思维导图

U633687664

U633687664树图思维导图提供《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》在线思维导图免费制作,点击“编辑”按钮,可对《904名中国成年人第三磨牙相关知识、态度、行为和病史的横断面调查》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:10b9a8a2dd2fb4593f8130ef16c320fc

9.战斗的基督教思维导图

U582679646

U582679646树图思维导图提供《9.战斗的基督教》在线思维导图免费制作,点击“编辑”按钮,可对《9.战斗的基督教》进行在线思维导图编辑,本思维导图属于思维导图模板主题,文件编号是:33d168acd0cd9f767f809c7a5df86e3a