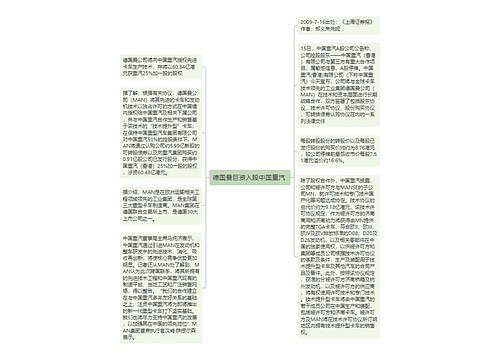

一股对于通胀预期的恐惧之潮正荡涤金融市场:在过去的三个月间油价已经翻倍,美国国债收益率在一个月中上涨了三分之一,金价再次接近历史高位,大宗农产品价格也不断上涨。由于对通货膨胀的恐惧,如今才出现了在有效需求不振的前提下价格却在攀升的现象。

市场在此时表现正常。美国制定了一个5%的预期通胀目标,这是加速缓解那些负债累累的美国家庭的唯一办法。当债务被长期固定利率锁定,人们不再需要新的融资时,通胀将发挥良性的作用。例如,最近盛行的抵押贷款再融资就使得很多美国家庭从通胀中获得了非常有利的位置:如果通胀加剧,美国家庭的收入将随之上升,但是债务却被固定在了较低的利率水平上。当然,美国的债主们要被通胀所劫掠了。

不管怎样,美国政府并没有做好准备迎接高通胀。它有11.4万亿美元的未偿还债务,并且按每天60亿的速度增长。这些债务的平均期限只有4年,因此,每年必须以总债务的四分之一的规模进行再融资。2009年,美国政府需要净融资2万亿美元,美国政府平均每天需要筹资100亿美元。如果美国国债收益率继续高涨,联邦政府将最终无法承受这些资金带来的利率压力。在某个时候,市场会预期政府将最终破产,然后停止贷款给美国政府。

政府债券市场很多时候就如同一个庞氏骗局。政府极少能够获得财政盈余来偿还旧债,最通常的手段是借新债还旧债。稍微检阅一下现代历史就会发现,大部分国家都经历过政府债务危机。通常,政府债券被视为是安全的,因为它们极少出现无法偿还的情况。但是,这只会发生在投资者仍然愿意借钱给政府的时间。当债券确实开始出现偿付问题时,政府对于身负的所有债务都会丧失偿付能力。

当市场停止向美国政府输入资金时,美联储便会介入并开动印钞机,以满足偿还国家债务的需要。然而,那毫无疑问会导致美元的崩溃与恶性通货膨胀。1998年的俄罗斯已经发生过这一幕:它确实能够消除国家债务,但是,是以投资者们远离俄罗斯为代价的。此后许多年俄罗斯都在贫困中挣扎,只有高涨的油价才将繁荣带回俄罗斯。美国准备去做“另一个俄罗斯”了吗?我认为不会。

美联储很可能将在不久之后对控制通胀显示出强硬态度,并于今年底提高利率。尽管这些行动能够稳定“债券义和团”的情绪(所谓“债券义和团”现象,就是指债市投资者不满于政府货币或财政政策推升通胀压力,于是罢买公债,迫使公债利率上升,侵蚀政府融资能力),却会让那些在大宗商品与股票市场中的投机者产生流动性恐慌。很可能还会出现一次市场崩溃。美联储可能会用宽慰的言辞和购买更多国债的办法来对流动性恐慌做出回应。但政府必须在“债券义和团”与嗜流动性的瘾君子中间取得巧妙的平衡。

对于美联储而言,最理想的是利率停留在通胀率之下—保持真实利率为负值—从而使美元逐步贬值。这种模式将减轻美国政府债务压力,并将之转嫁给外国,其后还能够使制造业重新回到美国。要实现这样的精彩设计并不容易。那些流动性的瘾君子容易管理,他们使用其他人的资金进行投机交易,自己也很愿意被愚弄。

然而,“债券义和团”却并没有那么容易安抚。他们是最热情的财富保护者,哪怕有再微小的通胀信号都会让他们迅速逃离。不过,他们也许已经不如从前般强硬。所有东西都已经开始通胀,当CPI指数也开始膨胀,导致货币贬值后,他们的资金便无处藏身。如果美联储表现良好,“债券义和团”可能会变得温顺。

今后5年,政府与央行们将用市场波动性的力量榨取投资者,以应对经济放缓。我们此前在科技行业已经见过这样的事情。纳斯达克市场通过高涨与猛跌吸引了投资者。波动性使得人们产生错觉,认为自己能够获得好运,迅速致富。

在过去20年间,数十万亿美元的资金被投入科技领域,催生了许多造福人类的技术。但是作为一个整体,投资者并没有获益。

同样的情况将在整个股票市场重演,衰弱的经济体需要低成本的资金,负成本的更好,以实现就业最大化。没有人会将资金投给一个必然的失败者。波动性则创造出了赢的可能性。

U633687664

U633687664

U582679646

U582679646