鉴于财务型管控模式对母弱子强型集团所带来的种种风险,集团公司必须强化集团的管控能力,由财务型管控逐步向运营管控型转型是必须的。运营管控型,主要通过总部业务管理部门对下属企业的日常经营进行管理,协调集团整体成长、对行业成功因素进行集中控制与管理;主要管控手段借助网络技术,采取财务控制以及各种营销控制等方式,属于集权类型。采用运营管控模式的集团公司,往往对集团资源采取高度的集中控制和管理,以追求集团经营活动的统一和优化。

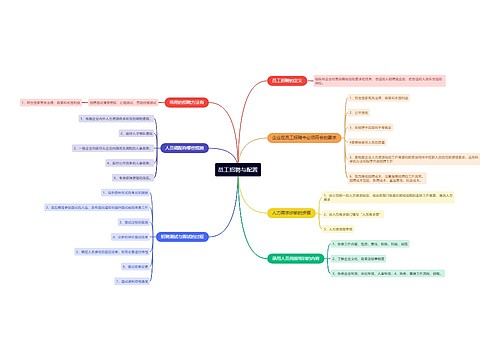

运营管控模式在权利配置上,与财务型管控相比发生了巨大的变化,也通常称之为“削藩”。子公司们必须接受“父为子纲”的原则,接受作为集团总部战略的执行者,仅仅是成本中心,而非利润中心,更不是投资中心。集团在法律上把子公司看成一个法人,在管理上把它看成一个管理者。子公司不能自负盈亏,子公司不需要自主经营,在战略的指导下,子公司不能自我独立发展,子公司就是运作中心。

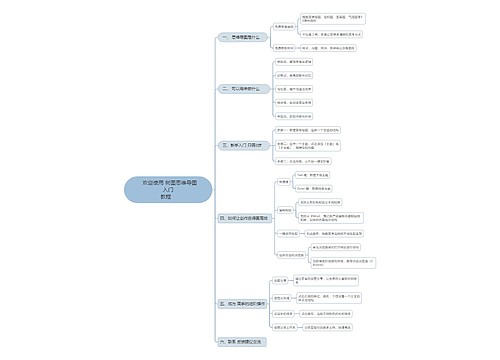

出于资本收益最大化、投资风险最小化目的的考虑,集团总部一般集中的权力会包括如下六个方面:战略管理权力的配置、投资管理权力的配置、财务管理权力的配置、人事管理权力的配置、信息系统管理权力的配置、销售管理权力的配置。

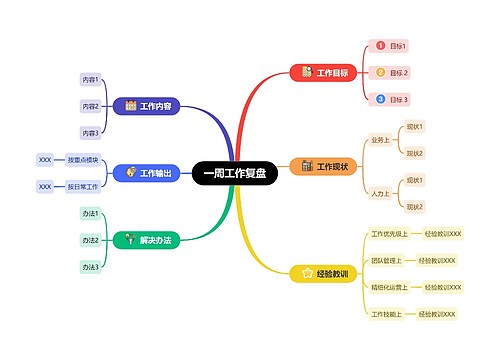

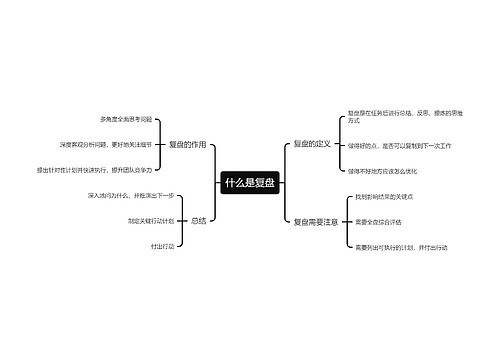

整体持续利益最大化是集团管控转型的核心原则。集团管控既要有效解决发展问题,同时又要有效地对风险进行控制;既要积极地促进近期的发展,同时也要为了长远的发展积累资源、奠定基础。集团化运作的本质是要发挥规模效应,避免内部“割据”一方的“诸侯效应”;要发挥协同效应,而绝不是“红头文件”充斥的“官僚”体系。基于这个核心原则,集团管控有两个关键点:一是集团公司的价值创造;二是集团内部的协同效应。价值创造是指集团公司总部作为集团管控体系中的关键主体,集团公司总部的定位应该是价值创造,集团总部创造的价值应该远大于其运行维护的成本。在具体实践中,把集团公司总部由半机关管理向真正的集团管理转型。集团管控要努力发挥内部的战略协同、管理协同、业务协同、文化协同等多方面协同效应。

集团管控转型是为了实现集团整体利益最大化,控制仅是手段,绝非目的。因此要处理好对子公司控制与让其自主发展之间的平衡,该集中的权利一定要集中,该赋予子公司、让其自主决定的权利一定要放。真正做到“集权有道、分权有序、授权有章、用权有度”。集团管控的对象是对于独立法人单位的管理。集团中的各个子公司,既然是法人单位,一定有其相应的公司治理体系(即股东会、董事会等)。所以,集团管控中必然涉及子公司的公司治理问题,集团管控要有效处理好管理与公司治理的平衡。具体而言,既要基于整体持续利益最大化这一目标设计相应的管理关系,又要兼顾各子公司治理主体的法定权利。集团公司往往规模相对较大,在集团管控方面要保持必要的稳定,以保证内部各主体的正常与持续运作,避免内部由于管控体系变化而产生的不必要的动荡和内耗。

集中管理的第一步就是统一会计核算系统。由于集团一般都存在多业务板块,管理链条非常多和复杂,必须实现不同层次合并的报表。而合并报表的速度、准确性、效率是企业财务信息管理过程中的一个重点。要通过财务管理出效益,就必须要做集团财务的一体化。资金集中使用将降低资金成本,集中的大规模资金将提高与银行议价的能力。另一方面是增加了抗风险能力。集团在高速发展阶段,需要迅速了解各子公司的债务,以及不同的板块、不同的业务变动的情况。对帐户实行集中管理,使得所有的财务指标都会迅速反应到总部,比如负债率、利润率、毛利、以及企业的毛利率的变化,从而使子公司的问题迅速反映给集团的管理层,以便总部作出迅速反应。

随着集团公司管控能力的提高,集团公司在充分考虑业务流程、资源优势等综合因素的情况下,利用自己的管控能力对下属公司进行资源整合。通过发挥各个子公司或事业部的协同效应来强化每个相关单位的竞争地位。母公司通过自身的管控能力,对子公司的资产进行相应的优化整合。最终,伴随着集团公司各方面能力的增强,特别是管控能力的增强,集团公司将完成从财务管控型到完全的运营管控型的彻底转型。

U633687664

U633687664

U582679646

U582679646