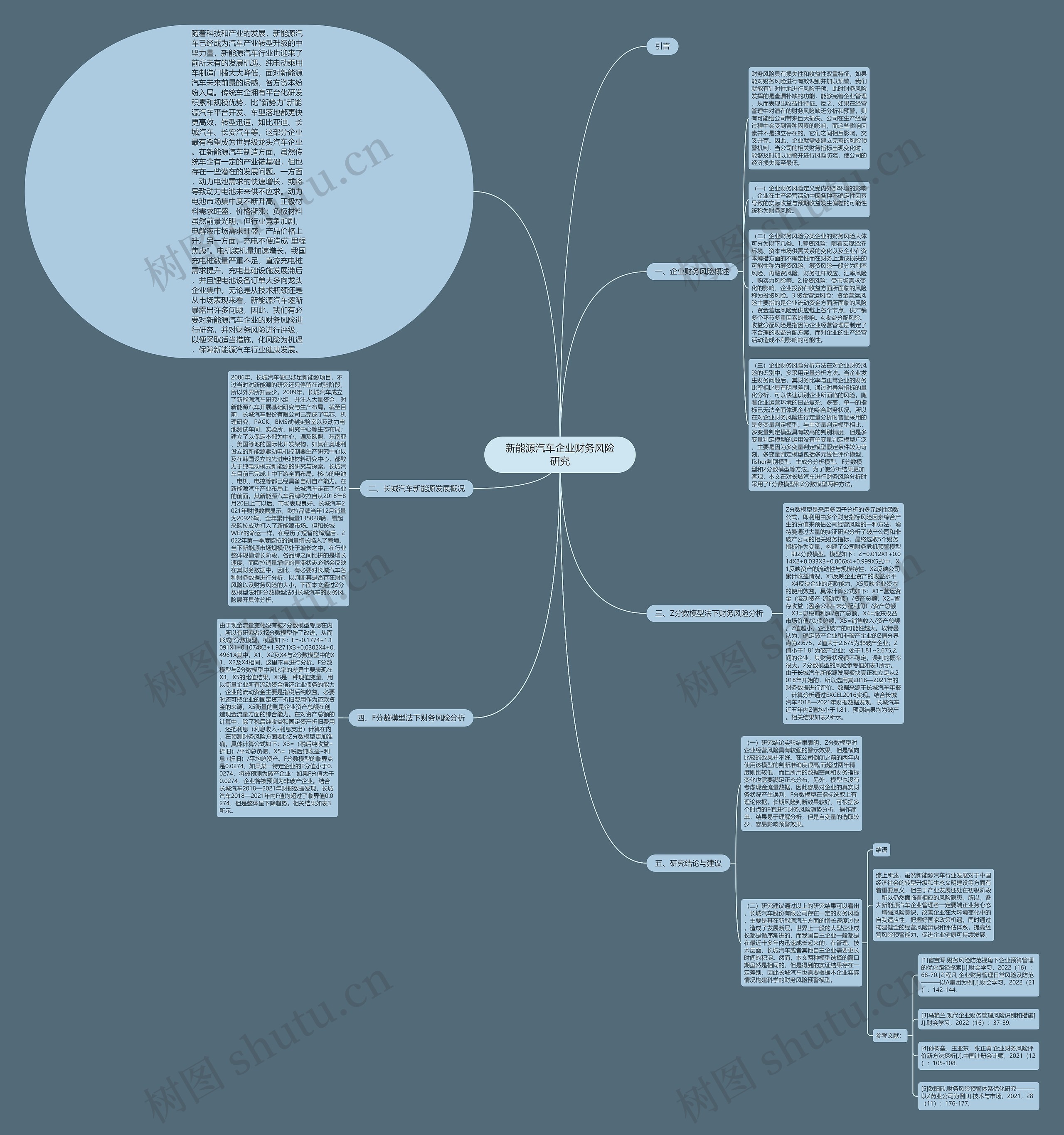

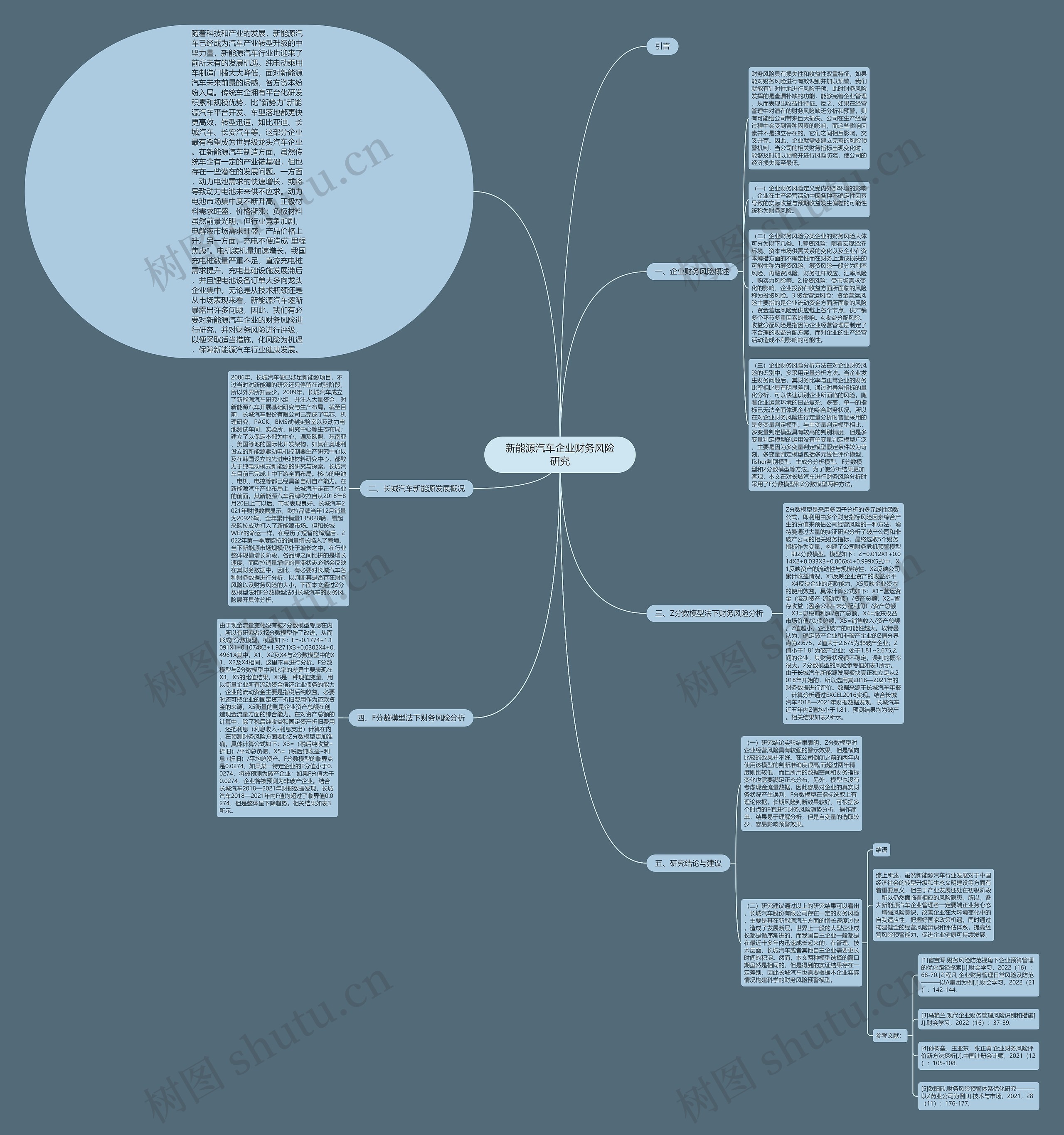

财务风险具有损失性和收益性双重特征,如果能对财务风险进行有效识别并加以预警,我们就能有针对性地进行风险干预,此时财务风险发挥的是查漏补缺的功能,能够完善企业管理,从而表现出收益性特征。反之,如果在经营管理中对潜在的财务风险缺乏分析和预警,则有可能给公司带来巨大损失。公司在生产经营过程中会受到各种因素的影响,而这些影响因素并不是独立存在的,它们之间相互影响,交叉并存。因此,企业就需要建立完善的风险预警机制,当公司的相关财务指标出现变化时,能够及时加以预警并进行风险防范,使公司的经济损失降至最低。

(一)企业财务风险定义受内外部环境的影响,企业在生产经营活动中因各种不确定性因素导致的实际收益与预期收益发生偏差的可能性统称为财务风险。

(二)企业财务风险分类企业的财务风险大体可分为以下几类。1.筹资风险:随着宏观经济环境、资本市场供需关系的变化以及企业在资本筹措方面的不确定性而在财务上造成损失的可能性称为筹资风险。筹资风险一般分为利率风险、再融资风险、财务杠杆效应、汇率风险、购买力风险等。2.投资风险:受市场需求变化的影响,企业投资在收益方面所面临的风险称为投资风险。3.资金营运风险:资金营运风险主要指的是企业流动资金方面所面临的风险。资金营运风险受供应链上各个节点、供产销多个环节多重因素的影响。4.收益分配风险。收益分配风险是指因为企业经营管理层制定了不合理的收益分配方案,而对企业的生产经营活动造成不利影响的可能性。

(三)企业财务风险分析方法在对企业财务风险的识别中,多采用定量分析方法。当企业发生财务问题后,其财务比率与正常企业的财务比率相比具有明显差别,通过对异常指标的量化分析,可以快速识别企业所面临的风险。随着企业运营环境的日益复杂、多变,单一的指标已无法全面体现企业的综合财务状况。所以在对企业财务风险进行定量分析时普遍采用的是多变量判定模型。与单变量判定模型相比,多变量判定模型具有较高的判别精度,但是多变量判定模型的运用没有单变量判定模型广泛,主要是因为多变量判定模型假定条件较为苛刻。多变量判定模型包括多元线性评价模型、fisher判别模型、主成分分析模型、F分数模型和Z分数模型等方法。为了使分析结果更加客观,本文在对长城汽车进行财务风险分析时采用了F分数模型和Z分数模型两种方法。